Les charges financières : définitions et rôle essentiel en comptabilité

Les charges financières constituent un élément fondamental dans la gestion comptable et financière d’une entreprise. Elles correspondent aux coûts générés par les modes de financement adoptés pour soutenir le développement et les besoins d’exploitation. Que ce soit par le biais d’emprunts bancaires, de comptes courants d’associés ou d’opérations associées telles que l’escompte, ces charges traduisent une dépense réelle qui doit être rigoureusement enregistrée dans les comptes de l’entreprise.

Comprendre ce que recouvrent les charges financières est crucial pour tout dirigeant ou gestionnaire soucieux d’une vision claire de la santé financière. En effet, ces dépenses impactent directement le compte de résultat en constituant l’un des postes de charges les plus importants du compte 66 selon le Plan comptable général. Les entreprises doivent en avoir une parfaite maîtrise pour optimiser leurs coûts, prévoir leurs budgets, et anticiper les effets sur leur passif et leur bilan.

Les charges financières ne se limitent pas aux seuls intérêts d’emprunt, même s’ils en constituent la majeure partie. Elles englobent également d’autres aspects plus complexes, tels que les escomptes accordés aux clients, les pertes de change liées aux transactions internationales, ou encore certaines charges liées à la cession de valeurs mobilières de placement. Chacun de ces éléments a une incidence différente sur la trésorerie et doit être analysé précisément.

À travers un exemple concret, imaginons une PME qui contracte un emprunt bancaire pour financer un investissement. Les intérêts payés chaque mois viendront enrichir les charges financières, diminuant ainsi le résultat net de l’exercice. Par ailleurs, si cette entreprise réalise des ventes à l’international et accepte des paiements en devises étrangères, elle pourrait subir une perte de change si la valeur de cette devise baisse entre la facturation et le règlement. Cette dépréciation est également incorporée dans les charges financières.

Analyser les charges financières permet donc non seulement de suivre le coût réel du financement, mais aussi de faire des choix stratégiques. Par exemple, en comparant différentes formules de financement, il devient possible d’identifier celles qui minimisent le coût global, quelque chose d’essentiel pour un dirigeant qui souhaite maîtriser l’impact financier sur son entreprise. Optimiser un emprunt fait partie intégrante de cette démarche. De plus, une bonne tenue comptable améliore la fiabilité des documents légaux et facilite les discussions avec les partenaires financiers et les administrations.

Principes fondamentaux de l’enregistrement comptable des charges financières

L’enregistrement des charges financières en comptabilité respecte des règles précises, qui assurent la fiabilité et la cohérence des comptes. D’abord, il faut noter que l’enregistrement comptable s’effectue toujours selon le principe de la partie double : chaque opération génère à la fois un débit et un crédit. Cette méthode garantit l’équilibre permanent du bilan et permet une traçabilité parfaite de toutes les transactions.

Le poste comptable dédié aux charges financières est le compte 66. Ce compte réunit toutes les dépenses liées aux risques l’entreprise prend pour financer son fonctionnement, qu’il s’agisse d’intérêts d’emprunts, d’escomptes accordés ou de pertes de change. Chaque sous-catégorie est affectée à un compte particulier, facilitant l’analyse fine et la gestion interne.

Concrètement, l’enregistrement d’une charge financière s’opère de la manière suivante : au moment où l’entreprise supporte une dépense (par exemple, un intérêt dû sur un prêt), cette charge est inscrite au débit du compte 66, tandis que le crédit viendra du compte fournisseur ou banque selon le mode de règlement. Cette entrée comptable reflète ainsi une diminution de la performance financière de l’entreprise.

Une maîtrise des notions de débit et crédit en comptabilité est indispensable pour éviter les erreurs qui pourraient fausser le bilan ou le compte de résultat. Par exemple, une faute dans l’enregistrement des intérêts peut entraîner une sous-estimation des charges et une surévaluation des profits.

Également, le respect du principe d’imputabilité est essentiel : les charges doivent être comptabilisées dans l’exercice auquel elles se rapportent, ce qui permet une meilleure adéquation entre les ressources utilisées et les résultats obtenus. Cette règle évite les décalages qui compliqueraient la lecture des états financiers.

Enfin, la transparence de l’enregistrement comptable est primordiale quand il s’agit de charges financières, souvent scrutées par les partenaires financiers et les organismes de contrôle. Cela implique une documentation soignée avec un archivage rigoureux des pièces justificatives, telles que les contrats d’emprunt, relevés bancaires ou documents relatifs aux conversions de devises.

Les charges d’intérêts : composante majeure des charges financières

Au sein des charges financières, le poste des charges d’intérêts attire particulièrement l’attention du fait de son poids souvent élevé dans le compte de résultat. Ces charges représentent le coût direct des emprunts contractés par l’entreprise et s’articulent autour de plusieurs catégories.

Les intérêts sur emprunts et dettes constituent la tête de pont de ce poste. Cela concerne les prêts bancaires à long ou moyen terme, les crédits à court terme, mais aussi les obligations financières et autres formes de dettes envers des tiers. Ce poste est particulièrement surveillé par les chefs d’entreprise car il reflète l’efficacité et le coût de la politique financière.

Il existe aussi les intérêts liés aux comptes courants d’associés. Ces derniers correspondent aux prêts que les actionnaires ou associés réalisent en dehors des apports en capital. L’entreprise peut convenir de verser des intérêts à ses associés, sous réserve du respect d’un taux réglementaire. Ces intérêts sont déductibles fiscalement à condition de satisfaire certains critères liés à la cohérence de taux et à la régularité des versements.

Un autre aspect non négligeable est celui des intérêts bancaires débiteurs ou agios. Ils surviennent lorsque l’entreprise utilise un découvert bancaire. Ces frais, parfois perçus comme marginaux, peuvent toutefois représenter un coût important s’ils ne sont pas anticipés correctement, entraînant une pression sur la trésorerie.

La gestion efficace des intérêts suppose donc une vigilance constante. Par exemple, l’entreprise peut choisir de renégocier ses taux ou d’opter pour des solutions alternatives, comme l’escompte des créances, mentionné plus loin, afin de réduire ses coûts financiers. Chaque point doit être analysé au regard de ses conséquences sur le bilan et sur l’équilibre financier global.

Dans cette perspective, le chef d’entreprise ou le gestionnaire financier doit posséder un bagage solide en analyse financière. Des ressources comme le rôle du fiscaliste sont souvent sollicitées pour optimiser la déductibilité des intérêts et éviter les écueils fiscaux, notamment en matière d’impôts sur les sociétés.

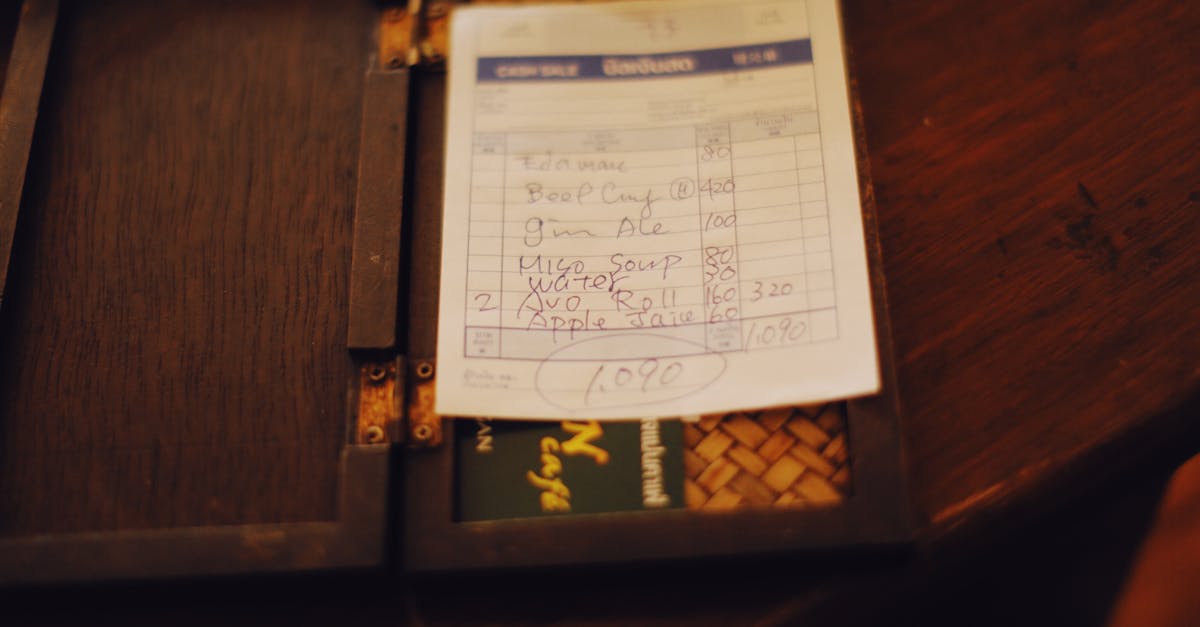

Les escomptes accordés : avantage client à prendre en compte comme charge

Dans une optique commerciale, l’entreprise peut proposer à ses clients des escomptes pour paiement anticipé. Cette pratique vise à améliorer les flux de trésorerie et à encourager la fidélisation. Mais en comptabilité, cet avantage représente une charge financière à enregistrer, car il signifie une perte sur le chiffre d’affaires initialement prévu.

Du point de vue de l’enregistrement, l’escompte accordé est inscrit au débit du compte 66-3 “escomptes accordés”, ce qui traduit une moins-value sur les revenus. Cette écriture impacte directement le résultat et doit être maîtrisée pour ne pas affecter la rentabilité de l’activité.

L’enjeu pour les décideurs est de trouver l’équilibre entre inciter au paiement rapide, renforcer la relation client et préserver les marges de l’entreprise. Un véritable arbitrage stratégique s’opère ici, où la synchronisation entre le département commercial et la comptabilité doit être parfaite.

De plus, il est impératif d’avoir un suivi rigoureux pour analyser l’impact global des escomptes sur la trésorerie et la rentabilité. Certaines entreprises optent pour des outils de pilotage qui permettent d’intégrer ces données dans le cadre d’un tableau de bord financier. Cette approche facilite l’anticipation et l’ajustement des politiques commerciales.

Notons que cette pratique est d’autant plus pertinente dans des secteurs où les délais de paiement tendent à s’allonger, et où le coût du crédit devient un levier de négociation parmi les clients. Une bonne maîtrise des charges comptables permet ainsi d’intégrer tous ces paramètres dans le pilotage de l’entreprise.

Les pertes de change : un enjeu de plus en plus courant en comptabilité

Les échanges commerciaux internationaux exposent l’entreprise à des risques liés aux fluctuations des devises. La perte de change intervient lorsqu’un règlement exprimé en monnaie étrangère subit une dépréciation avant son encaissement en euro. Cette situation génère une charge financière qu’il faut impérativement enregistrer pour refléter la réalité économique.

Concrètement, si une entreprise française facture un client en dollars, et que la valeur du dollar chute entre la date de facturation et celle du paiement, elle recevra en euros une somme inférieure à celle initialement prévue. Cette différence constitue une perte qu’il faut comptabiliser en charges financières.

L’enregistrement doit être précis, appuyé par un calcul rigoureux des taux de change applicables aux différentes dates. Il est indispensable d’avoir une justification documentaire solide pour présenter ces calculs en cas de contrôle fiscal et éviter toute contestation.

En 2026, face à la volatilité des marchés monétaires, certaines entreprises cherchent à limiter ces risques au moyen d’instruments financiers comme les options de change ou les contrats à terme. Cependant, ces mécanismes eux-mêmes génèrent des coûts et des écritures complexes à intégrer dans la comptabilité.

Cette composante des charges financières nécessite donc une collaboration étroite entre la direction financière, la comptabilité et souvent le département juridique. L’intégration harmonieuse de ces données dans les états financiers contribue à une lecture fidèle de la performance globale.

Pour des approfondissements sur les techniques liées aux charges diverses et leur impact fiscal, la consultation de sources telles que les charges déductibles en comptabilité est recommandée.

Organisation comptable : sous-comptes du compte 66 pour une meilleure visibilité

La structure du compte 66 dédiée aux charges financières est organisée en plusieurs sous-comptes afin d’assurer une granularité fine et une meilleure analyse de chaque nature de dépense. Cette organisation facilite la gestion, la prise de décision et la communication auprès des parties prenantes.

| Sous-compte | Nature de la charge financière | Exemple d’écriture comptable |

|---|---|---|

| 661 | Intérêts des emprunts et dettes | Débit 661 / Crédit 401 (Fournisseurs ou banques) |

| 662 | Intérêts sur comptes courants d’associés | Débit 662 / Crédit 455 (Associés – comptes courants) |

| 663 | Intérêts bancaires et agios | Débit 663 / Crédit 512 (Banque) |

| 664 | Escomptes accordés | Débit 664 / Crédit 411 (Clients) |

| 665 | Pertes de change | Débit 665 / Crédit 401 ou 512 |

| 666 | Charges financières diverses | Débit 666 / Crédit 401 ou 512 selon nature |

Cette présentation structurée est un atout majeur pour comprendre l’origine de chaque dépense et jouer un rôle clé dans le suivi du budget financier. Un tableau de bord comptable peut s’appuyer sur cette organisation pour alerter sur des dérives potentielles et optimiser les choix de financement.

À titre d’exemple, une entreprise qui observe une augmentation des charges d’intérêts (compte 661) devra s’interroger sur sa stratégie d’endettement. Par contre, une hausse des pertes de change (compte 665) suggérera un besoin de renforcer les politiques de couverture contre le risque de change.

Comment planifier et optimiser la gestion des charges financières

La planification des charges financières est une étape incontournable pour maîtriser la santé financière de l’entreprise. Cela commence par une projection rigoureuse du budget intégrant toutes les formes de financement et leurs coûts afférents.

Un point clé est l’évaluation régulière du coût réel du financement, en distinguant charges directes et indirectes. Par exemple, les intérêts représentent une charge directe, alors que les coûts liés aux fluctuations de devises entrent dans les charges indirectes. Cette distinction permet d’orienter la politique financière vers des solutions plus adaptées, comme le choix des instruments financiers ou la négociation des conditions d’emprunt.

Pour optimiser ces charges, plusieurs leviers existent :

- Renégociation des taux d’intérêt auprès des banques ou institutions financières pour diminuer le coût des emprunts.

- Arbitrage entre les différentes formes de financement comme entre emprunts bancaires et apports en compte courant d’associé, afin de bénéficier d’avantages fiscaux ou sociaux.

- Gestion proactive de la trésorerie, par exemple en accélérant les encaissements par des escomptes raisonnés pour limiter le recours aux découverts bancaires coûteux.

- Mise en place de mécanismes de couverture de change pour réduire l’impact des pertes liées aux fluctuations monétaires.

- Utilisation d’outils comptables et financiers performants pour suivre en temps réel l’évolution des charges et adapter les décisions.

Un exemple parlant est celui d’une entreprise qui, après avoir analysé ses charges financières, décide d’opter pour un prêt à taux fixe plutôt qu’un prêt à taux variable, anticipant ainsi la hausse des taux en 2026. Cette décision, appuyée par une analyse comptable rigoureuse, réduit les risques et stabilise le résultat net.

Enfin, la collaboration étroite avec des experts, comme les fiscalistes évoqués, garantit une approche globale intégrant les aspects fiscaux liés à la comptabilisation et aux déductions possibles. Comprendre le rôle du fiscaliste dans ce cadre est un réflexe gagnant pour toute organisation.

Les impacts des charges financières sur le bilan et la santé financière

Au-delà du compte de résultat, les charges financières ont un effet direct sur la structure financière de l’entreprise, révélé dans son bilan comptable. Elles sont l’expression du coût des passifs financiers que l’entreprise a contractés. Une augmentation des charges financières traduit souvent une croissance de l’endettement et, par conséquent, un renforcement des passifs.

La maîtrise des charges est donc corrélée à la capacité d’endettement de l’entreprise, un indicateur clé suivi attentivement par les institutions financières. Une entreprise capable de bien gérer ses charges financières maximisera sa capacité à investir et à développer son activité tout en limitant ses risques.

Pour mieux comprendre ce mécanisme, on peut se pencher sur un exemple : une société a contracté plusieurs emprunts pour financer son expansion. Si ses charges financières se multiplient, cela peut indiquer un recours excessif au crédit. Ces charges impactent la trésorerie, limitent la marge de manœuvre future et peuvent dégrader son image auprès des banques.

Ce lien entre charges financières, endettement et solvabilité est analysé via des ratios financiers essentiels, comme le ratio d’endettement ou la capacité de remboursement. Ces outils nécessitent des bases comptables fiables, notamment des enregistrements précis des charges en débit ou crédit, pour fournir une vision claire et immédiate de la situation.

Ainsi, maîtriser les charges financières permet non seulement un reporting fiable mais aussi une anticipation efficace des tensions financières. L’intégration de ces notions dans les outils de gestion s’inscrit comme une pratique de gouvernance responsable, essentielle à la pérennité de l’entreprise.

Les bonnes pratiques pour un enregistrement optimal des charges financières

La qualité de l’enregistrement comptable des charges financières repose sur plusieurs bonnes pratiques essentielles à adopter pour toute entreprise souhaitant conserver un reporting clair et fiable.

Tout d’abord, la rigueur dans le suivi des pièces justificatives est impérative. Chaque charge doit être accompagnée d’un document probant, que ce soit une facture d’intérêts, un relevé bancaire mentionnant les agios ou un état de pertes de change. Ce contrôle garantit la conformité comptable et facilite les audits.

Ensuite, il est nécessaire de faire appel à des outils de comptabilité adaptés, capables de gérer la complexité des opérations et d’assurer la traçabilité des écritures. Le logiciel doit avoir la capacité d’attribuer correctement les charges aux bons comptes de la classe 66 et de respecter les flux de débit et crédit relatifs à la comptabilité d’entreprise.

Par ailleurs, la formation continue du personnel comptable est un levier stratégique. Les évolutions légales, fiscales et réglementaires, notamment en matière d’intérêts déductibles ou de règles sur le change, nécessitent une mise à jour régulière des compétences.

Voici une liste de bonnes pratiques pour un enregistrement sans faille :

- Assurer un classement rigoureux des pièces justificatives associées aux charges.

- Mettre en place un protocole de validation des écritures avant enregistrement.

- Séparer distinctement les différents types de charges financières dans des sous-comptes dédiés.

- Utiliser des logiciels comptables conformes aux normes et compatibles avec la gestion des risques.

- Former régulièrement les équipes comptables aux nouveautés fiscales et réglementaires.

- Soumettre les comptes annuels à un commissaire aux comptes pour une vérification tierce.

- Mettre en place des reportings périodiques pour suivre l’évolution des charges financières et réagir rapidement.

Adopter ces mesures facilite la lecture du compte de résultat, assure la conformité réglementaire, et améliore la prise de décision stratégique. Pour approfondir ces aspects, on peut consulter des ressources spécialisées telles que la gestion des annexes comptables.

FAQ sur l’enregistrement des charges financières en comptabilité

Quelles sont les charges financières les plus courantes en comptabilité ?

Les charges financières incluent principalement les intérêts des emprunts, les intérêts sur comptes courants d’associés, les agios bancaires, les escomptes accordés et les pertes de change lors de transactions en devises étrangères.

Comment enregistrer une charge d’intérêt dans la comptabilité ?

L’enregistrement se fait en débitant le compte 66-1 ‘Intérêts des emprunts et dettes’ et en créditant le compte fournisseur ou banque selon le mode de paiement. Cette opération suit le principe de la partie double avec une écriture au débit et au crédit.

Les escomptes accordés aux clients sont-ils des charges financières ?

Oui, les escomptes accordés représentent une charge financière car ils traitent d’une réduction accordée sur les sommes dues, se traduisant par une perte de revenu pour l’entreprise.

Pourquoi les pertes de change doivent-elles être enregistrées comme charges ?

Elles reflètent le coût réel lié à la dépréciation d’une devise étrangère entre la date de facturation et le paiement. En comptabilité, la reconnaissance de ces pertes permet de donner une image fidèle de la situation financière.

Peut-on déduire fiscalement tous les intérêts payés sur un emprunt ?

Non, la déductibilité dépend du respect des conditions fixées par l’administration fiscale, notamment le taux d’intérêt applicable et la nature de la dette. Une concertation avec un fiscaliste est recommandée pour optimiser la gestion.